オンラインカジノで出金すると税金がかかります。本記事ではオンラインカジノのユーザーとして知っておきたい税金に関して詳しく解説しました。

目次

- 1 オンラインカジノの出金にかかる税金について

- 2 オンラインカジノの儲けにかかる税金に関してQ&A形式で解説

- 1 本当にみんなオンラインカジノで儲けて出金したら税金を払っているの?

- 2 オンラインカジノは海外カジノだから申告しなくてもバレない?

- 3 オンラインカジノの儲けにかかる税金を支払わないとどうなるの?

- 4 ギャンブルは課税されないのに、オンラインカジノで税金がかかるのはおかしい

- 5 ecoPayzなどの電子ウォレットにある資金も課税されるの?

- 6 学生でもオンラインカジノの儲けを確定申告する必要はあるの?

- 7 オンラインカジノの儲けを確定申告すると会社にバレるのが不安

- 8 たとえばベラジョンカジノで1000万円儲けた場合はいくら課税されるの?

- 9 オンラインカジノの儲けに関して節税方法や対策はないの?

- 3 オンラインカジノの儲けを確定申告する書き方を解説

オンラインカジノの出金にかかる税金について

オンラインカジノの儲けにかかる税金について理解する上では、そもそもどのような形で税金がかかってくるのかを出勤前に知っておくことが大切です。

具体的にオンラインカジノから出金する時の税金についての知識を詳しく解説します。

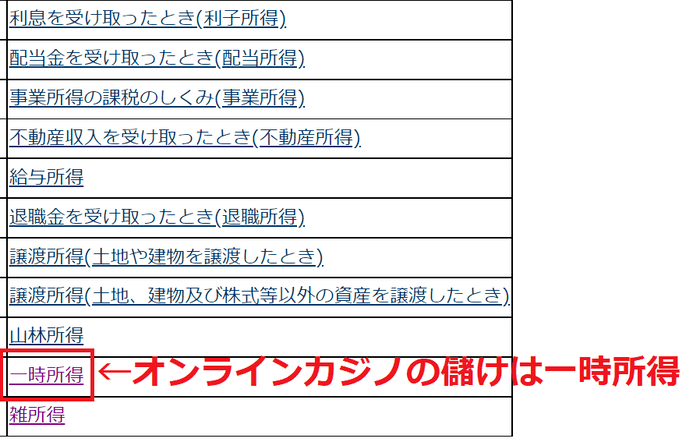

オンラインカジノの儲けは一時所得として課税される

オンラインカジノの出金時には所得税の課税対象です。儲けがある出金は利益確定と考えるべきです。

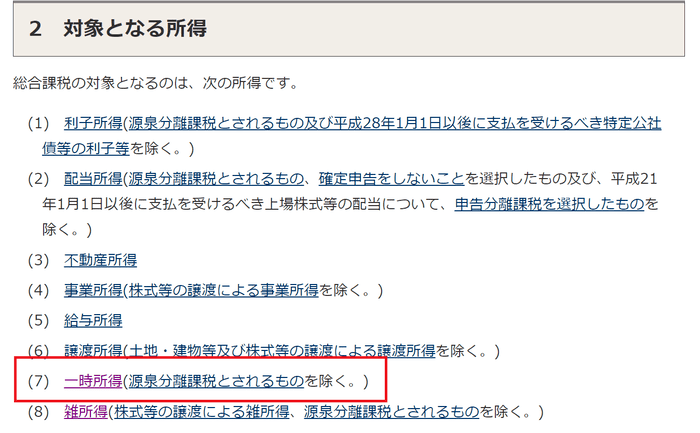

単に所得税と言っても全部で10種類の所得がありますが、そのうちオンラインカジノの儲けは「一時所得」に分類されます。

競馬の払戻金を得た場合にかかる税金を同じです。なお仮想通貨で入出金を行っている場合には、仮想通貨の儲けという扱いになり、「雑所得」として分類することもあります。

オンラインカジノにかかる税金は「出金額ー入金額」により計算される

オンラインカジノの税金は、どれだけの利益を得たかによって変わります。具体的に課税標準となる利益の計算方法は「出金額ー入金額」で計算可能です。

例えば1年間に1000万円をオンラインカジノから出金、一方でオンラインカジノへの入金額が200万円だった場合には、利益が800万円(=1000万円ー200万円)と見なされます。

しかし800万円全額が課税標準となるわけではありません。なぜなら一時所得の金額は以下の式によって計算されるためです。

一時所得の金額は、次のように算式します。

総収入金額-収入を得るために支出した金額(注)-特別控除額(最高50万円)=一時所得の金額

実際に式に当てはめてみると、一時所得の金額は750万円となります。さらに税額を計算する際には、一時所得は2分の1掛けするというルールがあります。

3 税額の計算方法

一時所得は、その所得金額の1/2に相当する金額を給与所得などの他の所得の金額と合計して総所得金額を求めた後、納める税額を計算します。

よって最終的に課税対象となるのは385万円分です。実際に申告書を作成する際にはコンピュータが勝手に計算をしてくれますが、一応税額の計算式はしっかりと頭に入れておきましょう。

オンラインカジノの税金は「毎回のベットが課税対象」という認識は間違い

オンラインカジノの儲けにかかる税金について解説しているサイトを見ると、「毎回のベットで勝利する度に課税される」と説明していることもあります。

しかし決して正しくはありません。「とにかく取れるところから税金を取る」というのが行政機関のスタンスであり、税収が小さくなるようなルールに設定するはずもないためです。

またそもそも毎回の勝利金が課税されるとしても、実際に計算するのはほぼ不可能です。テーブルゲームならともかく、スロットで毎回の勝利金をいちいち計算することなど、できるはずもありません。

また税務署としても毎回のベットの記録を調べることなど不可能です。

つまり、仮に「毎回のベットが課税対象」というルールがあるとしても、それは建前に過ぎず、実際にはトータルの利益が課税対象となります。

オンラインカジノのボーナスやトーナメント賞金などにも税金がかかる

オンラインカジノではボーナスやイベント、さらにベガウォレットのポイントバックなど様々な方法によって資金を稼ぐことができます。いかなる形で得た資金も、すべて税金がかかります。

結局銀行口座に出金してしまえば、すべて「オンラインカジノからの儲け」と見なされます。通帳の情報を見るだけでは、どれだけの金額をどんな方法で獲得したのかということは分かりません。

「毎回のベットが課税対象という認識が間違い」ということは、ボーナスやトーナメント賞金が課税対象になるということからも説明できます。

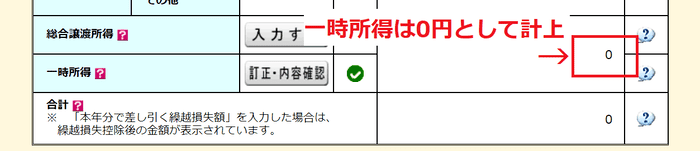

オンラインカジノの年間の儲けが50万円以下なら税金がかからない

オンラインカジノの儲けた時の出金には、1年間で50万円以下だった場合には、所得税の課税対象にないため税金がかかりません。というのも一時所得には「特別控除額」として50万円を利益額から差し引くことができるためです。

仮に年額の利益が50万円に満たない場合、一時所得の金額は0円以下となります。ゼロにはどれだけの税率をかけたとしても、ゼロにしかなりません。

よって年額の利益が50万円以下の場合は、確定申告そのものが不要です。もちろん確定申告をしても問題ないものの、計算した結果一時所得金額は0円と計上されます。

よって所得税や住民税が課税されることはありません。

他の所得とオンラインカジノの儲けを合算して課税額が決まる(総合課税)

一時所得は他の所得と合算して課税される「総合課税」の形式を採用しています。

そのため給与所得や事業所得など、他の所得がある場合には、オンラインカジノの儲けだけで税額が決まるわけではありません。

他のすべての所得と合算した上で、総所得に対して金額に応じて税率が乗算され、税額が決定します。

なお具体的に税額ごとの税率及び控除額は以下の通りです。

| 課税される所得金額 | 税率 | 控除額 |

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

総合課税なので、社会保険料などによる所得控除も適用されます。

そのため仮に同じ金額をオンラインカジノで稼いだとしても、その他の所得状況や生活の状況などにより、実際に負担する税額は大きく違う可能性もあることは知っておきましょう。

オンラインカジノの儲けにかかる税金に関してQ&A形式で解説

オンラインカジノの税金に関しては、何かと理解しづらいと感じる部分も多くあるでしょう。

そこで実際に多くのユーザーが疑問に思いがちなポイントについて、Q&A形式で詳しく解説をします。

本当にみんなオンラインカジノで儲けて出金したら税金を払っているの?

オンラインカジノユーザーの中には、たとえ50万円以上儲けていようとも税金を払っている人もいれば払っていない人もいます。

税金を払っていない人の中には、そもそもオンラインカジノの儲けが課税されることを知らない、という人もいれば、知っていながらもうまく隠れているという人もいます。

しかし憲法上でも納税の義務は定められているため、しっかりと税金は払わなければなりません。

払うべき税金を払っていない場合には、後述するように様々な不利益を被る可能性もあります。

オンラインカジノは海外カジノだから申告しなくてもバレない?

「オンラインカジノは海外の企業により運営されているから、申告しなくても儲けを隠せる」と考えている人もいますが、非常に甘い認識です。

いくら海外の企業が運営しているとは言え、実際に銀行口座に着金している以上は、税務署にバレてしまいます。

税務署は徴税という、国政を運営する上でも非常に重い職責を担っていることもあって、かなり強大な権力が与えられています。

そのため必要があれば、国民の銀行口座情報を強制的に調査するということも可能です。

「海外カジノだからバレる心配はない」というような甘い認識は必ず捨ててください。

オンラインカジノの儲けにかかる税金を支払わないとどうなるの?

オンラインカジノの儲けにかかる税金を支払っていない場合は、申告をしているのに支払っていないのか、それとも申告すらしていないのかによって、扱いが異なります。

それぞれのケースについて、詳しく解説します。

オンラインカジノの儲けを申告をしているものの納税していない場合

オンラインカジノの儲けを申告をしているのに納期限までに税金を支払っていない場合は、「滞納者」という扱いになります。

滞納は犯罪ではありません。しかし税務署からは完全に目をつけられてしまいます。

滞納者になることの大きなデメリットは延滞金が加算されることです。納期限の翌日から延滞金は発生し、本来の税額に上乗せされて徴収されます。

滞納を先延ばしにするほど延滞金はどんどん大きくなってしまうので注意してください。またあまりにも滞納が続く場合には、税務調査を受けたり、財産の差し押さえを受けたりすることもあります。

税法上は督促状を発してから10日以上経過すればいつでも差し押さえができると規定されているため、ある日突然預金がなくなっていたり、給与がきちんと支払われなかったりすることもあるため注意してください。

税金を滞納し続けても、特にメリットはありません。なるべく早く支払うことを心がけましょう。

オンラインカジノの儲けを申告すらしていない場合

本来申告義務が生じているにも関わらず、オンラインカジノの儲けを申告していない場合、ざっくり言えば「脱税者」という括りになります。

脱税は当然犯罪で、バレると実刑を受けることにもなりかねません。

しかし実際に申告すらしていない人がバレるのかと言われると、あまり確率が高くないのも事実です。

結局一個人がオンラインカジノの儲けを申告していないとしても、大した税額にはならず、税務署としてもアプローチをしてこない可能性が高いためです。

税務署の職員としては、もっと数千万円、数億円といった徴税が見込める個人や法人を優先的に税務調査を行います。大した税収が見込めない人に税務調査をしても、かなりコストパフォーマンスが悪くなってしまうのです。

そのため実際に申告を怠ったとしても、全くバレずにそのまま時だけが過ぎていくこともあります。しかしあくまでも納税は国民の義務であるということを忘れてはいけません。

面倒なトラブルに巻き込まれたくなければ、必ず申告納税を行うようにしましょう。

ギャンブルは課税されないのに、オンラインカジノで税金がかかるのはおかしい

オンラインカジノの儲けに税金がかかるということについては、違和感を覚える人も多いでしょう。というのもパチンコやパチスロ、競馬の賞金などは課税されるイメージがないためです。

しかし非課税であることが法律で定められている宝くじを除いては、すべて賞金に課税されています。実際には銀行口座に賞金が着金しないため、申告納税を怠っても税務署にバレることがないというだけです。

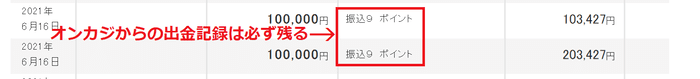

一方でオンラインカジノからの勝利金は、原則としてすべて銀行口座に着金します。

銀行口座に記録が残る以上は、他のオンラインカジノのように儲けを隠すことはできません。

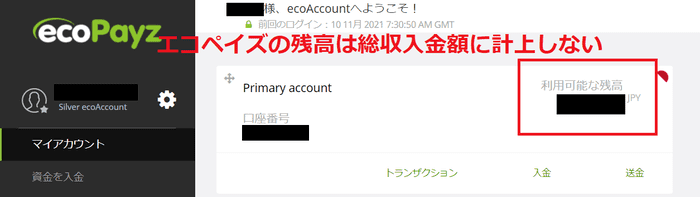

ecoPayzなどの電子ウォレットにある資金も課税されるの?

オンラインカジノの儲けを現金化する際には、銀行口座に着金する前に一旦ecoPayzやベガウォレットといった電子ウォレットを経由するのが一般的です。

電子ウォレットにある資金は、まだ銀行口座に着金する前の状態なので、課税対象にはなりません。

「電子ウォレットの資金も課税される」と考えていると、計算が複雑になってしまい正しい税額にならない可能性があります。

法律上は電子ウォレットに出金した資金も課税対象になるという説明を目にすることもありますが、電子ウォレットはいずれも海外企業によって運営されているため、税務署による強制調査の手が及ぶことはありません。

学生でもオンラインカジノの儲けを確定申告する必要はあるの?

オンラインカジノの儲けについて確定申告が必要になるか否かは、学生であるかどうかは焦点にはなりません。属性を問わず1年間にどれだけの所得を稼いだかが、確定申告の要否を分けます。

またほかにも以下のようなケースに当てはまる場合には、オンラインカジノの儲けがいくらになるかに関わらず学生でも確定申告が必要です。

- アルバイト先で源泉徴収が行われていない

- アルバイトの掛け持ちをしている

- 自分で事業を行っている

確定申告をすべきなのか否か自分で判断ができない場合には、プロの税理士などに相談してみるのもおすすめです。

オンラインカジノの儲けを確定申告すると会社にバレるのが不安

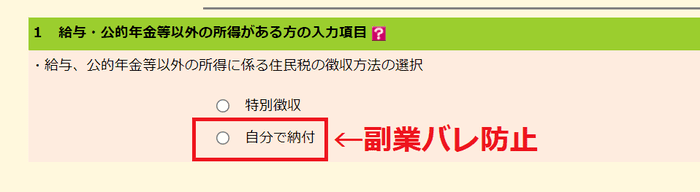

オンラインカジノの儲けを得ている人の中には、確定申告すると「会社に副業バレをするのがマズい」と感じている人も多いでしょう。しかし副業バレは簡単に予防することができます。

確定申告において住民税の支払い方法を「自分で納付」にチェックするだけです。

「特別徴収」を選択してしまうと、会社の給与から所得税が自動的に天引きされるようになるため、ほぼ100%副業がバレてしまいます。

しかし「自分で納付」を選べば、オンラインカジノの儲け分については役所から送付される納付書を使って支払う形式になるため、会社に副業バレする心配は一切ありません。

確定申告の際に「自分で納付」にチェックをし忘れた場合でも、4月末くらいまでに役所に連絡をすれば電話一本で支払い方法を変更することもできます。

たとえばベラジョンカジノで1000万円儲けた場合はいくら課税されるの?

ベラジョンカジノで年額1000万円の儲けを出した場合、一時所得の金額は475万円となります。あとは他の所得によりけりです。

例えば一般企業に勤めていて年収で400万円を稼いでいるとすると、各種控除などを踏まえるとトータル所得は741万円、課税所得は703万円となり所得税額は100万1400円です。

しかし実際には上述した通り、社会保険料や配偶者控除などによる各種所得控除、ふるさと納税などによる税額控除など様々な条件によって、税額は大きく異なります。

よってオンラインカジノでの儲けが全く同じ金額であったとしても、人によって税負担額が全く違うというケースも珍しくありません。

オンラインカジノの儲けに関して節税方法や対策はないの?

オンラインカジノの儲けに関して節税をしたいという場合には、主に以下のような方法があります。

- 入金額を増やす

- 電子ウォレットに資金を留めておく

- スティックペイやタイガーペイのATM出金オプションにより換金する

- 仮想通貨ウォレットに出金する

また一時所得は総合課税なので、一般的な節税方法も利用可能です。節税は脱税とは違って合法的な手段なので、うまく活用して税負担額をなるべく小さくするようにしましょう。

オンラインカジノの儲けを確定申告する書き方を解説

本記事の最後に、実際にオンラインカジノの儲けに関して申告する際の申告書の書き方について、詳しく解説します。

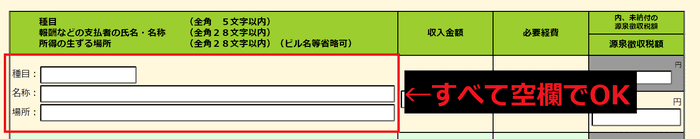

一時所得の種目・住所・名称は空欄でOK

一時所得に関しては種目、住所、名称を入力する欄があります。

しかし特に何も入力する必要はありません。さらに言えば「オンラインカジノ」と入力することもあまりおすすめはできません。

空欄で提出したところで何かお咎めを受けるということはないので、そのまま未記入でOKです。どうしても何か記入しておかないと気持ちが悪いという場合には「競馬払戻金」などと記載しておきましょう。

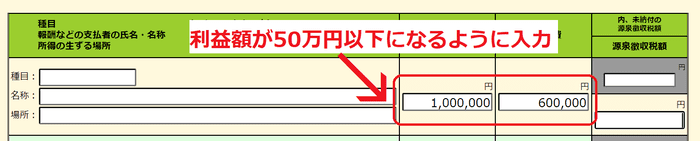

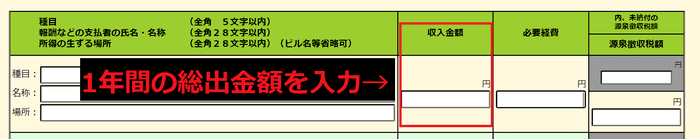

収入金額は1年間にオンラインカジノで儲けた総出金額を入力

収入金額の欄には1年間にオンラインカジノで儲けた総出金額を入力します。もう少し細かく言えば、1年間のうちに銀行口座に着金した金額です。

複数のオンラインカジノを併用していたり、出金先が複数の銀行口座だったりした場合は、すべて集計して合計金額を入力しましょう。

必要経費は1年間にオンラインカジノへ入金した総額を入力

必要経費の欄には1年間を通じてオンラインカジノに入金した金額を入力します。オンラインカジノからエコペイズに出金した後、エコペイズから再度オンラインカジノに入金したといった入金額は加算しません。

あくまでも銀行の通帳に記録が残っている入金について、必要経費として計上します。

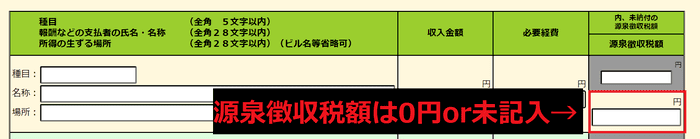

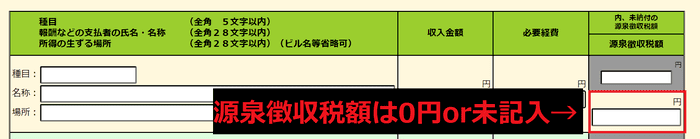

源泉徴収税額は0円と入力

源泉徴収税額に関しては0円、もしくは未記入でOKです。オンラインカジノからの勝利金は、一部手数料を取られる可能性がある以外は、満額きちんと支払われます。要は源泉徴収が行われていないということです。

そのため源泉徴収税額の欄は、未記入のままで全く問題ありません。

オンラインカジノの儲けに関しての確定申告で書類の添付は原則として不要

オンラインカジノの儲けに関しての確定申告で何か書類を添付しなければならないと考えている方も多いでしょう。しかし実際には何も書類を添付しなかったとしても、特にお咎めを受けることはありません。

筆者自身これまで何度も書類未添付で確定申告を行っていますが、一度たりとも書類の添付の支持を受けたことはありませんでした。

期限内に申告をして、期限内に納税を済ませておけば、何も問題はありません。

そもそもベラジョンカジノや多くのオンラインカジノは書類を発行しない方針

「確定申告に際しては支払い調書の添付が必要」などという解説をしている情報サイトもいくつか見られますが、そもそもベラジョンカジノなど多くのオンラインカジノはいかなる書類も発行しないという方針を取っています。

確定申告のための書類は発行してもらえますか?

ゲーム履歴や入出金履歴の作成は可能となりますが、税務に関するご案内ならびに報告はいたしかねますことご了承くださいませ。

そのため支払い調書を添付しようにも、そもそも添付する書類が準備すらできないのです。

どうしても何か書類を添付しないと気が済まないという場合には、プレイヤー自身でエクセルやGoogleスプレッドシートを使って作成した収支表などを添付するようにしましょう。